家族信託(民事信託・遺言信託)

千葉遺産相続手続き・遺言相談所では、相続・認知症対策への対策として「家族信託」を活用するご提案が出来ます「家族信託」とは、一言でいうと『財産管理の一手法』です。

≪民法の枠を超えた認知症対策と資産承継スキーム≫

平成19年の信託法改正により信託を使えるようになりました。すごく簡単に言ってしまうと、成年後見制度に比べ、財産の柔軟な管理が可能となりました。また、遺言では出来ない事や、承継方法も可能となりました。

家族信託は、保有する不動産・預貯金等の資産を信頼できる家族に託し、その管理・処分を任せる仕組みです。言うなれば「家族の家族による家族のための信託(財産管理)」と言えます。決して財産の多い・少ないの問題ではなく必要性があるかないかとなってきます。

家族信託の有効性は、信託法の改正より10年が経ち、ようやく認知が広がってきたとも言えます。ここ数年での認知に伴い、財産管理の観点から『認知症の対策』としても非常に有効な手段だと理解されてきています。

先にも述べましたが、財産の多い少ないに関わらず、誰にでも気軽に利用できる仕組みですので、是非活用されてみてください。

こんな問題を抱えている方へ

- 両親が高齢なので、不動産や預貯金の管理を本人が出来なくなる前に対策を打ちたい

- 実家で1人暮らしをしている親を、将来介護施設に入所させたい、タイミングをみて実家を売却して入所費用に充てたい

- 親がアパートや収益物件のオーナーだが、高齢のため代わりに子である自分が管理・売却を行いたい

- 父または母が認知症の兆候があり実家売却(不動産)の契約事ができなくなってしまう

- 息子に会社を任せたいが、まだ独り立ちできる程ではない

- 自分が亡くなったら、トラブル回避の為に不動産を共有名義にさせたくない

- 本人以外(家族であっても)が預金を引き出すことができない

- 不動産を売却することができないので、介護施設の費用を捻出できない

- アパート・収益物件の管理や売却をすることができない

認知症になってしまってからでは、もう、どうすることもできません。物件管理はもとより相続対策を行う事は全くできなくなってしまいます。

現行の成年後見制度があるとお思いでしょうが、実は成年後見制度には限界があり、財産管理においては自由度は実は高くありません。なぜなら、成年後見制度の目的は「本人の為の財産管理」であって、相続人のためではないのです。

こういった、相続にもつながる事案に対して対策を講じることができるのが【家族信託】です

家族信託のポイント

信託という言葉を聞いて、何を想像されるでしょうか?大抵の方が『信託銀行』や『運用』といった言葉を連想させるのではないでしょうか?

じつは『家族信託』は、平成19年に信託法が改正されときに、新しい法律スキームとして世の中にでました。一般的にはあまり目立つこともなくメディアで取り上げられることもありませんでしたが、士業業界の中では画期的な法改正だったのです。

それは『家族信託』が、従前の『遺言書』や『成年後見制度』に比べ、はるかに柔軟で自由度の高い承継スキームを組むことが出来たからです。

従前の『遺言書』や『成年後見制度』には限界があり、つぎのようなポイントをクリアすることが出来ませんでした。

- 資産の凍結(認知症対策)

- 相続時のトラブル(争族対策)

- 相続税の対策(納税資金等の工面)

資産の凍結(認知症対策)

資産の凍結と聞いても、聞きなれない言葉かもしれませんが、もし親族にて認知症を発症した場合、その当該者名義の資産(銀行座等)は、たとえ親族であっても口座から預貯金等をおろすこともできません。また、不動産(土地・建物)に関しては売却はおろか名義変更も出来なくなってしまい、有効な資産活用は出来ないどころか、当該者がお亡くなりになるまでどうすることも出来ないのです。

仮に成年後見制度を活用した場合でも、基本的にそれ相当の理由がなければ資産(預貯金・土地・建物)を、自由に活用したりすることは難しいです。なぜなら、成年後見制度はその本人の財産(資産)を守る事が前提の法律だからです。仮に成年後見制度を活用しても、裁判所の許可や後見人(士業等)とのやり取り等の繁雑さも発生します。

※家族信託利用のメリット※

では、家族信託を利用した場合はどうでしょう?上記にあるような事柄(資産凍結等)とは無縁となります。(信託契約時にどうしておくか決めておく必要はあります)

- 土地・建物の売却/活用が可能

- 預貯金の管理が可能(信託口座)

- 信託契約時に可能な限り条項を決めておく事で不都合がなくなる

相続時のトラブル(争族対策)

これは様々なケースがありますが、良くあるケースでご説明いたします。

事例)

自宅は空き家状態で、ご両親が介護施設に入っている現状にてご両親に認知症の傾向が出始めた。このまま何もせず認知症になってしまった場合、残されたご家族は自宅を売却して介護施設の費用にあてることも出来ませんし、貸家にすることもできません。

仮に、ご両親のどちらかが亡くなった場合を想定すると必然的に相続手続きが発生しますが、存命されている親が認知症を発症していた場合は、不動産の処分や名義変更等において相続全般に対して言えますが、非常に手続き等に困難を要します。

※家族信託利用のメリット※

このケースの場合、何も対策をしなかった仮定の話ですが、実際は認知症にはなっていなかったので、家族信託のスキームを活用し、ご自宅の売却と貸家にする条項を基本としてご両親と信託契約を結びました。(ご自宅がご両親の共同名義になっていた為)

結果として、今後認知症になるかは分かりませんが、少なくとも万が一ご両親のどちらかが認知症になってしまっても、ご自宅の売却や貸家等での活用に影響は出ません。

相続税の対策(納税資金等の工面)

一般的に事業を営んでいたり、不動産や預貯金が多額の場合において相続が発生すると、その際の納税資金が工面できない場合があります。また生前における事業承継や多額の贈与においても同じことが言えます。ですが生前での対策になりますが家族信託を使う事によって、納税資金確保に苦慮する必要がなくなるケースもあります。

事例)

ご高齢の自営業者オーナーさんですが、長男へ会社を継がせたいと考えており、オーナーは自社者株を100%保有しています、ですが一度に贈与してしまうと多額の納税資金を準備しなくてはいけないことが発覚。少しずつ長男へ贈与していけばと考え、現時点では少額にて贈与し始めたところでのご相談です。(いつご自身が亡くなってしまうかもしれない現状で、長期の贈与はいつまでたっても節税にならい)

※家族信託利用のメリット※

オーナーさんと色々なお話し合いをし、納税資金の問題が大きかったため、家族信託(民事信託)を使う事によってスムーズな事業承継をご提案致しました。

今回のケースでは、自社株を信託財産とする信託契約を結び、万が一長男さんがオーナーさんより先に亡くなってしまうことも想定し、次男さんも受託者として信託契約に組み込みました。

株式の移転は思いのほか資金が必要になることが多いです、贈与税にしても同じことが言えます。ですので、事業承継はある意味で将来的な相続にも繋がります。

様々なケースで柔軟に利用が可能な家族信託

親の権利はそのままで、名義のみを変更

認知症・病気・判断能力低下…名義人がこのような状態になってしまうと、不動産の売却・活用が出来ません。しかし、家族信託を利用しておくことで、それらが可能となります。

成年後見制度を利用せず親の財産管理が可能

成年後見制度は手続きが煩雑でご本人が亡くなるまで継続します(費用コスト大)そもそも本人の財産管理のための制度ですので、相続人(ご家族)の為に行う相続対策は難しい。親が元気な時に、家族信託を契約しておけば、ご家族(相続人)が財産管理や相続対策をすることが可能。

遺言と同じく財産の承継先を自分で決められる

家族信託の利用により、財産の承継先を決めることもできます。また承継先を決めずに相続人の協議に任せることも可能です。遺言では出来ない配偶者や子が亡くなった際の次の相続(2次相続)以降の承継先も決められ、孫の代まで安心

贈与税・不動産取得税などの税金は発生しません。

家族信託は権利そのままで、名義のみ変更する手続きです。その財産から発生する利益や利権は、本人のものになるので、贈与税や不動産取得税等はかかりません(委託者と受益者が同一の場合)

家族信託の仕組み

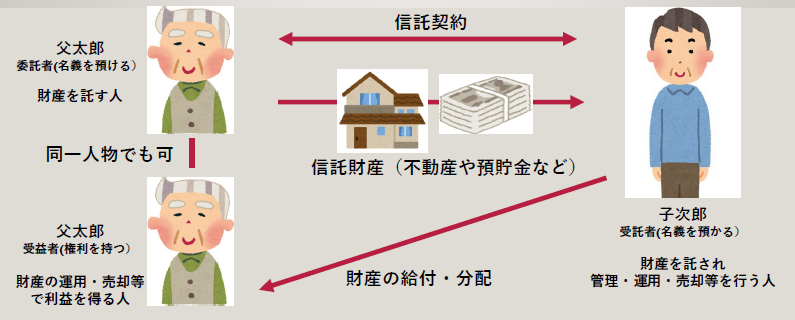

信託の説明には登場人物が3人いるので、なんだか複雑なイメージがありますが、実はとてもシンプルです。

1人目:『委託者』

上の図で父太郎です。現在財産をもっており財産の管理や処分を任せる人です。

2人目:『受託者』

上の図で子次郎です。委託者が財産を託す信用できる相手であり、実際に財産の管理・運用・処分を担う人です。

3人目:『受益者』

上の図では父太郎です。受託者が管理・運用・処分した利益を受ける人で、違った言い方をすると「信託財産の実質的な持ち主」となります。

こういった信託の仕組みの中でも、特に家族間での信託契約が『家族信託』と言われています。家族信託にも、そのご家族の構成や委託者の要望により、多種多様な信託契約がございますので、専門家も含めて一度ご相談することをお勧め致します。

遺言信託(遺言代用信託)

遺言と同様の機能(資継先の指定等)を持ちつつも、「契約」により信託を設定する仕組みを「遺言信託(遺言代用信託)」といいます。その名の通り遺言に代わって用いられる信託スキームです。

遺言信託(遺言代用信託)は、信託受益権の承継先に、高齢・障がい・病弱・身体不自由・判断能力低下等により自ら財産管理できない親族(配偶者や子、孫)等を指定することで、その方の生活・扶養・介護・療養等のための財産管理の仕組み(福祉型信託)として、成年後見制度と併用したり成年後見制度に代わり利用することで非常に有効に活用できます。近年では問題となっている、認知症の対策としても利用され始めています。

家族信託の活用事例をご紹介

家族信託は様々なケースで利用され始めています。遺言の代用・相続トラブル回避・事業承継・認知症対策として本人はもちろん、ご家族(受託者や受益者)さらにはお孫さんの代までもカバーできる法律スキームです。下記にご紹介する活用事例は、世間ではよくあるケースです。実際、家族信託の活用はご本人とその家族、取り巻く環境と現状、将来に対する想いによって設計するので十人十色となってきます。ですので、家族信託の設計は入念な打ち合わせを行って進めていきます。

事例1

![]() 相続時の財産が不動産しかない場合の対策

相続時の財産が不動産しかない場合の対策

事例2

![]() 不動産の共有名義問題を家族信託にて解決

不動産の共有名義問題を家族信託にて解決

事例3

![]() 空き家の売却に伴う家族信託

空き家の売却に伴う家族信託

事例4

![]() 子供に生前贈与した財産を管理したい

子供に生前贈与した財産を管理したい

事例5

![]() 子供ではなく孫に受託者になってもらう家族信託活

子供ではなく孫に受託者になってもらう家族信託活